martes, 19 de diciembre de 2023

jueves, 30 de noviembre de 2023

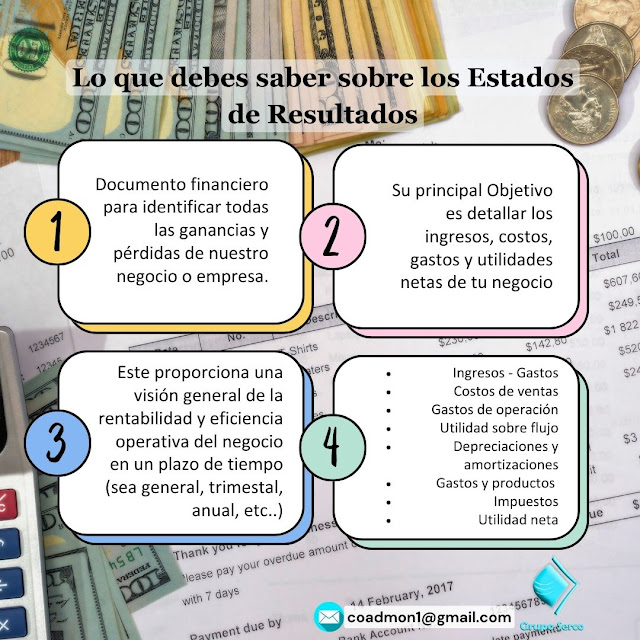

"Estado de Resultados" - Contabilidad con el Contador Público Gilberto Peña Cruz

Estado de Resultados

Este informe se compone principalmente de tres elementos clave: ingresos, costos y gastos.

Su importancia radica en la capacidad para evaluar la rentabilidad de la organización al analizar diversos parámetros. Comparado con otros informes contables como el balance general o el estado de flujo de efectivo, el estado de resultados resulta altamente útil para comprender la situación financiera de la empresa.

VENTAS: Se refieren a los ingresos generados por las ventas durante un periodo específico.

COSTO DE VENTAS: Es el gasto relacionado con la producción de los artículos durante un período contable.

UTILIDAD O MARGEN BRUTO: Es la diferencia entre el ingreso por ventas y el costo de ventas, mostrando la ganancia generada por la venta de productos sin considerar gastos asociados.

GASTOS DE OPERACIÓN: Incluyen todos los gastos directamente vinculados a las actividades empresariales, como servicios públicos, alquiler, salarios y gastos de venta.

UTILIDAD SOBRE FLUJO: Representa las ganancias excluyendo gastos financieros e impuestos, no reflejando la salida real de dinero de la empresa.

DEPRECIACIONES Y AMORTIZACIONES: Reducen el valor contable de activos tangibles usados en las operaciones, por ejemplo, el desgaste de un vehículo.

UTILIDAD DE OPERACIÓN: Refleja la ganancia o pérdida generada por las actividades productivas tras considerar depreciaciones, amortizaciones y la utilidad sobre flujo.

GASTOS Y PRODUCTOS FINANCIEROS: Gastos no directamente relacionados con las operaciones, como pagos de intereses bancarios.

UTILIDAD ANTES DE IMPUESTOS: Es el resultado financiero después de cubrir compromisos operativos y financieros.

IMPUESTOS: Tributos pagados por la empresa sobre las utilidades.

UTILIDAD NETA: Representa la ganancia o pérdida final de la empresa anual, incluyendo gastos operativos, financieros e impuestos.

miércoles, 29 de noviembre de 2023

viernes, 24 de noviembre de 2023

jueves, 23 de noviembre de 2023

"Justicia Administrativa", Jurisconsultos de la Gaceta del mes de octubre 2023

Accede al documento con toda la información de forma ¡Gratuita!

https://www.tfja.gob.mx/cesmdfa/gaceta/6/

Sigue en sus redes sociales al Centro de Estudio del TFJA: https://twitter.com/CesmdfaTFJA

No te olvides de seguirnos en nuestras redes sociales para no perderte ninguna información: https://linktr.ee/gruposercomx

miércoles, 22 de noviembre de 2023

martes, 3 de octubre de 2023

jueves, 21 de septiembre de 2023

10 Estrategias que debes saber para organizar y que te pueden encaminar al éxito de tus finanzas personales

- Establece metas financieras claras: Define objetivos financieros a corto, mediano y largo plazo. Esto te dará un propósito para tu ahorro e inversión, como comprar una casa, pagar la educación de tus hijos o jubilarte cómodamente. Tener metas claras te motivará a mantener un control más estricto de tus finanzas.

- Crea un presupuesto mensual: Además de llevar un registro de tus gastos, elabora un presupuesto mensual que incluya ingresos y gastos planificados. Esto te ayudará a asignar de manera efectiva tus recursos y a evitar sorpresas financieras desagradables.

- Automatiza tus finanzas: Configura transferencias automáticas a tus cuentas de ahorro e inversión justo después de recibir tus ingresos mensuales. Esto te asegurará que ahorres regularmente sin tener que pensar en ello.

- Diversifica tus inversiones: No pongas todos tus huevos en una sola canasta. Diversificar tus inversiones significa repartir tu dinero en diferentes tipos de activos, como acciones, bonos, bienes raíces, etc. Esto reduce el riesgo y aumenta tus posibilidades de obtener mejores rendimientos a largo plazo.

- Aprende sobre finanzas personales: La educación financiera es clave para tomar decisiones informadas. Lee libros, toma cursos en línea o busca la orientación de un asesor financiero. Cuanto más comprendas tus opciones y estrategias financieras, mejor podrás manejar tus finanzas personales.

- Revisa y mejora tu historial crediticio: Tu historial crediticio puede afectar tu capacidad para obtener préstamos a tasas favorables. Revisa regularmente tu informe de crédito y corrige cualquier error. Mantén un buen historial pagando tus deudas a tiempo.

- Planifica tu jubilación: No subestimes la importancia de ahorrar para la jubilación desde una edad temprana. Contribuye a cuentas de jubilación como un plan 401(k) o un plan de jubilación individual (IRA). Aprovecha cualquier contribución de tu empleador.

- Minimiza los impuestos: Conoce las leyes fiscales y busca formas legales de minimizar tus impuestos. Aprovecha las deducciones fiscales disponibles y considera inversiones con ventajas fiscales, como las cuentas de ahorro para la jubilación.

- Mantén un fondo de inversión a largo plazo: Las inversiones a largo plazo tienden a generar mejores rendimientos con el tiempo. Evita el impulso de hacer cambios constantes en tu cartera en respuesta a las fluctuaciones del mercado. Mantén la calma y sigue tu estrategia a largo plazo.

- Busca asesoramiento profesional: Si te sientes abrumado o no estás seguro de cómo tomar decisiones financieras importantes, considera contratar a un asesor financiero certificado. Un experto puede ayudarte a crear un plan financiero personalizado y a mantenerlo en el camino correcto.

miércoles, 20 de septiembre de 2023

miércoles, 30 de agosto de 2023

lunes, 17 de julio de 2023

Recomendaciones para mejorar tu situación financiera, evitar deudas innecesarias y/o liquidar completamente tus deudas | Grupo Serco & CONDUSEF

Los 3 errores más comunes que llevan a tener deudas innecesarias

- Falta de presupuesto y control de gastos: Esto es de lo más común, ya que no suele planificar los presupuestos que se destinan cada contexto y objetivo, es decir, esto nos lleva a hacer gastos descontrolados y excesivos, básicamente tienen ausencia de límites, lo que provoca que vivan por encima de sus posibilidades y dependan de estar solicitando préstamos para cubrir necesidades básicas o financiar compras que no son necesarias.

- Uso irresponsable y no adecuado de las tarjetas de crédito: Actualmente es una herramienta que desde muy jóvenes nos puede permitir mejorar nuestro historial crediticio, lo que a futuro nos permitirá contar con el acceso a ciertos créditos importantes, como comprar una casa, un auto, cubrir gastos de alguna emergencia de salud, etc..., sin embargo, se suele caer en la trampa de usarlo para cosas innecesarias, y no pagar el saldo completo de cada mes de todo lo que se gastó, y peor aún sin poder cubrir el pago mínimo requerido mensual. Esto de poco a poco irá generando intereses y cargos adicionales, la deuda incrementa, y aumenta la posiblidad de que tu historial crediticio se vea completamente afectado y no tengas acceso a créditos importantes que pueden ser necesarios para tu patrimonio a futuro. Piensa bien cuando es adecuado pagar con tarjeta de crédito, o cuando usar efectivo o cheques.

- Falta de planificación financiera a futuro: Es de los errores más comúnes y más importantes, ya que no se tienen claras las metas ni planes de posible contingencia o de largo plazo, que puedan llevar a realizar gastos innecesarios y sobre todo ir a ciegas, cualquier problema o emergencia en el que requieras urgenmente dinero, puede llevarte a solicitar prestamos sumamente importantes o grandes, que pueden arruinar por completo tu patrimonio o vida.

Recomendaciones para evitar gastos y deudas innecesarias

- Crea un presupuesto: Siempre es bueno contar con un plan de gastos mensuales, nos permitirá vivir dentro de nuestras posibilidades económicas y tendrás mejor control sobre tus finanzas.

- Establece metas financieras realistas: Lo recomendable es tener metas a corto y largo plazo, tanto para ahorros como inversiones para mejorar tu situación financiera. Estar enfocado y resisitir tentaciones a gastar en cosas innecesarias.

- Ahorra para emergencias: Crea un fondo para emergencias con al menos de 3 a 6 meses de gastos básicos, por lo que evitarás afrontar imprevistos sin recurrir a préstamos sumamente importantes o tarjetas de crédito que pueden afectar tu patrimonio.

- Evita deudas de consumo: Intenta evitar usar créditos para comprar bienes de consumo, como electrónicos, ropas o vacaciones, ya que esto no es rentable y difícilmente lograrás liquidar la deuda

- Usa tu crédito con responsabilidad: Siempre paga a tiempo los saldos completos mensuales de tu crédito, no aceptes tarjetas de crédito con tasas de interés muy altas, e intenta siempre asesorarte con algún financiero que te proporcione los mejores consejos en relación a tu patrimonio y situación financiera

- Compara precios: Siempre que realices compras importantes, asegúrate de buscar las mejores ofertas, no llevarse con impulsos, y tomar decisiones informadas.

- Aprende de finanzas personales: Siempre es bueno leer libros, asistir a seminiarios siempre que se tenga la oportunidad y seguir fuentes confiables de información financiera que ayudará a tomar decisiones correctas, inteligentes, evitar deudas innecesarias y mejorar su patrimonio.

- Ahorra e invierte: En nuestra consideración, es el mejor consejo que puedes tomar, actualmente ya puedes invertir desde $100 pesos en Cetes, y el ahorro siempre realizalo en 2 partes, tanto en fondos de ahorro (recomendamos asesorarse con un experto) y hacer "guardaditos en efectivo en tu hogar", ante una posible emergencia que se presente (recomendamos no guardar mucho efectivo y además mantenerlo en un lugar seguro.

viernes, 7 de julio de 2023

jueves, 29 de junio de 2023

Conoce sobre la Renta Vitalicia | Grupo Serco

Retiro Vitalicia

¿Qué es el retiro Vitalicia?

Ventajas del retiro Vitalicia

- Seguridad financiera a largo plazo: El retiro vitalicio proporciona una fuente de ingresos garantizada para toda la vida de la persona, lo que brinda seguridad financiera y tranquilidad durante la jubilación.

- Protección contra la longevidad: En un retiro vitalicio, no importa cuánto tiempo viva una persona, seguirá recibiendo los pagos acordados. Esto ayuda a mitigar el riesgo de quedarse sin fondos en la etapa de la vida en la que la persona puede necesitar más apoyo financiero.

- Simplificación de la gestión financiera: Al tener un ingreso regular y predecible, la persona no tiene que preocuparse por administrar sus inversiones o enfrentar la volatilidad del mercado. Esto simplifica la gestión financiera y reduce el estrés asociado.

Desventajas del retiro Vitalicia

- Pérdida del control del capital: Cuando se opta por un retiro vitalicio, la persona entrega una suma de dinero o su capital a una entidad que administra los pagos. Esto significa que pierde el control sobre esa suma y ya no tiene acceso a ella para otros fines.

- Riesgo de inflación: A lo largo de los años, la inflación puede reducir el poder adquisitivo de los pagos recibidos en un retiro vitalicio. Si los pagos no están ajustados por inflación, la persona podría enfrentar dificultades económicas en el futuro.

- Limitaciones en el legado: Al recibir pagos regulares durante toda la vida, puede haber limitaciones en la capacidad de dejar un legado a los beneficiarios o herederos. El capital invertido en un retiro vitalicio generalmente no se transfiere a otras personas después del fallecimiento.

Modalidades

- Modalidad de capital cedido: el ahorrador se compromete a mantener el seguro hasta su fallecimiento sin opción de rescate. A cambio, recibirá una renta vitalicia, pero en caso de fallecimiento no se recupera el capital.

- Modalidad de rentas constantes o capital reservado: el ahorrador puede cancelar el seguro cuando lo desee y recibir el valor de mercado del producto. Además, en caso de fallecimiento, los beneficiarios recibirán el 100% de la prima aportada. Sin embargo, la renta en este caso será menor que en la opción anterior.

- Modalidad mixta: Se conforma de las 2 anteriores modalidades, aquí el ahorrador cede parte de su aportación a la aseguradora. En caso de fallecimiento, los beneficiarios recibirán solo un porcentaje de la aportación realizada, y este porcentaje disminuirá a medida que pase el tiempo desde la contratación del seguro.

miércoles, 28 de junio de 2023

Conoce lo necesario sobre Participación de los Trabajadores en las Utilidades o Reparto de Utilidades (PTU)

¿Qué es la Participación de los trabajadores en las Utilidades?

¿Cómo puedo calcular la Participación de los trabajadores en las Utilidades (PTU)?

- Periodo de cálculo: La PTU se calcula con base en las utilidades netas de la empresa durante el año fiscal. El periodo de cálculo es anual y comprende del 1 de enero al 31 de diciembre.

- Porcentaje de reparto: El artículo 123 de la Constitución establece que el monto total de la PTU no podrá ser inferior al 10% de las utilidades netas de la empresa. Este porcentaje puede aumentar en caso de que existan criterios más favorables para los trabajadores establecidos en el contrato colectivo de trabajo.

- Distribución entre los trabajadores: La PTU se distribuye entre los trabajadores en proporción al monto de los salarios y el tiempo de trabajo prestado durante el año fiscal. La ley establece que el reparto se debe hacer de manera equitativa y proporcional.

¿Cuánto tiempo tengo para cobrar mis Utilidades?

¿Qué fundamento legal sustenta mi Participación como trabajador en las Utilidades?

martes, 27 de junio de 2023

Conoce que son los Bienes Fungibles, No fungibles, Muebles e Inmuebles

Bienes Fungibles

Bienes NO Fungibles

Bienes Mueble

Bienes Inmueble

lunes, 26 de junio de 2023

Denuncia faltas administrativas por parte de los servidores públicos de la FGR | Grupo Serco

Faltas administrativas de los integrantes de la FGR (Fiscalía General de la República)

CONDUSEF nos da información importante sobre los SOFIPOS

SOFIPOS | CONDUSEF | GRUPO SERCO

Los créditos son para la CONDUSEF, que amablemente nos brinda esta información muy útil e importante, puedes consultar la publicación original aquí: https://www.facebook.com/100069250477977/posts/pfbid02eSpLgHrsxAcWKCSak6gRat8CFHUHXh7BSL9Rseb22XkGsoYFnN19gqZNzWZsRUG2l/?mibextid=Nif5oz

Si te gusta nuestro contenido, te invitamos a que dejes tu Like, tus comentarios y nos ayudes a compartir:

martes, 20 de junio de 2023

EVITA EL CIBERACOSO Y EXTORSIÓN EN REDES SOCIALES | GrupoSerco | 2023

- Conciencia y educación: Lo primero es conocer y comprender los riesgos asociados con el uso de Internet y las redes sociales. Aprende sobre las distintas formas de ciberacoso y extorsión para estar preparado y reconocer las señales de alerta.

- Protege tu información personal: Sé cauteloso con la información que compartes en línea. Evita publicar datos sensibles, como tu dirección, número de teléfono o detalles de tu rutina diaria. Configura adecuadamente la privacidad en tus cuentas de redes sociales y asegúrate de solo aceptar solicitudes de amistad de personas que conoces en la vida real.

- Sé selectivo con tus contactos en línea: No confíes en cualquier persona que conozcas en Internet. Recuerda que las personas pueden ocultar su verdadera identidad fácilmente. Siempre verifica la autenticidad y credibilidad de las personas antes de compartir información personal o imágenes comprometedoras.

- Cuida tu reputación digital: Piensa dos veces antes de publicar cualquier cosa en línea. Una vez que algo está en Internet, es difícil borrarlo por completo. Sé consciente de cómo te presentas en línea y considera cómo tus acciones pueden afectar tu reputación y la de los demás.

- Reporta y busca apoyo: Si eres víctima de ciberacoso o extorsión, no te quedes callado. Denuncia el incidente a las autoridades correspondientes y a la plataforma o red social donde ocurrió. Además, busca apoyo en tu entorno cercano, amigos y familiares. No estás solo/a y hay personas dispuestas a ayudarte.